1918年

美国第一次站上了世界经济的C位。

咆哮的二十年代正式拉开序幕

但这场黄金年代的繁荣,最终因信贷冻结而结束。

美国陷入大萧条,人类第一次在工业时代集体体验到“钱不流动”的恐惧。

在部分地区,农民甚至因物价下跌,把牛奶倒掉,把橘子烂在田里。

今天我们来看看,为什么曾经的美国梦,会因为“信贷冻结”而破灭。

信贷点燃的黄金年代

1918年,一战结束

当欧洲还在废墟中重建时,大洋彼岸的美国成了全世界最完整的“供应链”。

欧洲需要的粮食、钢铁、石油、机械

一切都从美国买。

黄金源源不断地从伦敦、巴黎流向纽约,

短短几年,美国取代了英国,成了世界新的制造中心与金融中心。

财富滚滚而来,人们开始为这种新生活找一个象征——“美国梦”。

汽车、冰箱、洗衣机、收音机走进千家万户,

“Buy now, pay later.”(先买后付)成为广告标语。

繁荣的背后,是一场“信贷革命”。

分期付款、消费贷款、信用账户相继普及。

1920年,美国的消费信贷规模约为3亿美元;

到1929年,已膨胀至近70亿美元

不到十年,增长了二十多倍。

如果说分期付款让中产阶级疯狂,那么股市,则让所有人都失去了理智。

1920年代中期,华尔街盛行保证金交易

投资者只需拿出10%的本金,就可以借钱买下100%的股票。

只要股价涨10%,本金就能翻倍。

这种高杠杆的诱惑,让美国社会陷入一场投机热潮。

出租车司机开车时,收音机里播的全是股市行情;

家庭主妇聚会时,讨论的是哪只股票又涨了。

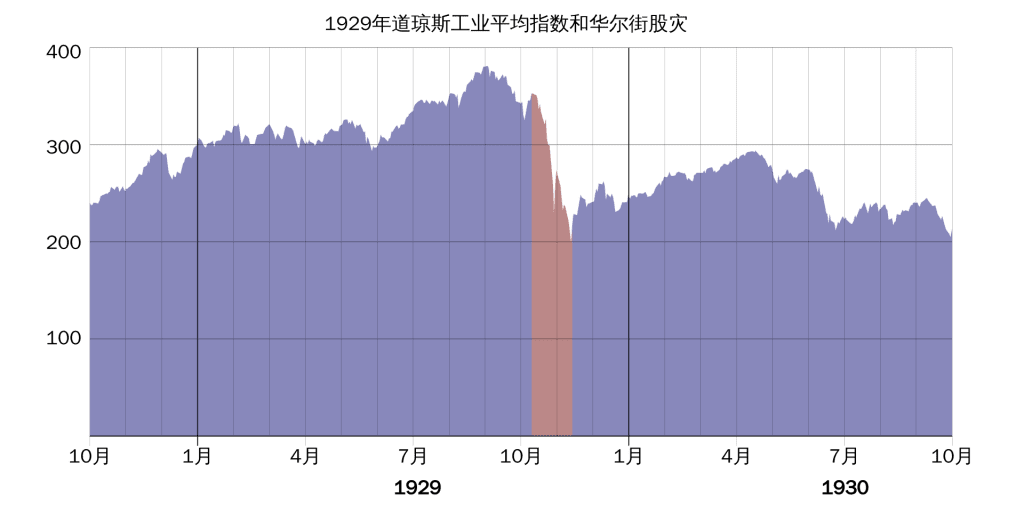

1921年到1929年,道琼斯指数从约63点飙升到381点,涨幅近6倍。

人们坚信“这是新时代”,股价只会上涨,不会下跌。

后来,桥水基金创始人达里奥提到

短期的繁荣,往往来自信贷扩张,而不是实际增长。

1920年代的美国,正是这句话最典型的例子。

看似全民富裕的黄金年代,本质上是一场由信贷驱动的繁荣。

而让这场繁荣戛然而止的

却是一个出乎所有人意料的原因

钱,不再流动了。

金本位的枷锁:繁荣的尽头

魏玛德国的恶性通胀,让全世界看到了“无限印钞”的后果。

为了防止印钞机再次失控,自1925年起,英国、法国等欧洲国家纷纷重返“金本位制”。

那什么是金本位?

简单说,就是每一张纸币背后,都必须有对应数量的黄金作担保。

比如,假设政府规定:1盎司黄金 = 20美元,

那么你手里的 20 美元,就能去银行兑换 1 盎司黄金。

黄金有多少,钱就只能印多少。

这是一个硬约束

货币供应不再由政府决定,而是由黄金储量决定。

而正是这个“硬约束”,

让美国的“咆哮的二十年代”,戛然而止。

一战结束后,黄金持续从欧洲流向美国

到1928年前后,美国掌握了全球约四成的黄金储备,成了世界的”金库”。

但与此同时,法国以低于当时市场估值约10%到20%的汇率重返金本位。

贬值后的法郎增强了出口竞争力,法国开始积累大量贸易顺差,并将外汇兑换成黄金。

大量黄金流从美国和英国流向法国。

同时,市场上的繁荣,早已远远超过黄金储备所能支撑的范围。

到了1928年,为了防止资金外流,同时也想给过热的股市降温,

美联储开始加息。

利率从3.5%提高到6%,借钱的成本陡然上升。

对一个靠融资维持繁荣的股市来说

这就像在全速行驶的赛车上,突然踩下刹车。

1929年10月24日,星期四。

华尔街开盘后,出现了海量抛售订单。

道琼斯指数跌幅一度接近10%

短短几周内,市场市值缩水近四分之一。

“黑色星期四”、“黑色星期一”、“黑色星期二”,

接连上演,成为20世纪著名的暴跌代名词。

但股灾,只是开始……

信心冻结:当恐惧取代了流动

股市崩盘带来一种比病毒更可怕的东西开始蔓延:恐惧。

在那个信贷推动的繁荣年代,不少投资者是靠借钱炒股。

10%的保证金交易意味着,若股价下跌约 10%,很多人可能被迫追加保证金或被强制平仓。

于是大家都争先卖出,股价继续暴跌,形成了踩踏。许多人一夜之间血本无归。

股市的崩溃只是第一波冲击。

大量贷款成了坏账,银行开始倒闭。

当时的美国没有存款保险制度,一家银行的倒闭往往意味着储户的钱彻底没了。

一旦传出某家银行出事的消息,储户就会争相提款,产生了银行挤兑

在 1930 到 1933 年间,美国累计有约 9,000 家银行倒闭。

即便那些仍在营业的银行,也被挤兑的恐惧笼罩。

不敢再大规模放贷,把资金紧紧抓在手里。

在金本位的约束下,美联储也难以大规模“印钱”救市。

企业暂停扩张计划,削减开支。人们捂紧钱包不敢乱花钱。

钱依然在这个国家里,却不再流动。信心消失了。

后来,经济学家给这种现象起了个名字,流动性陷阱。

此时,美国正式陷入“大萧条”。

而这场危机,很快蔓延到了全世界——

英国、德国、日本的工厂相继停产,全球贸易量在短短两年内锐减近一半。

一场始于华尔街的信贷冻结,变成了全球性的经济寒冬。

债务通缩:越还债,经济越下沉

从 1929 年到 1933 年,美国的整体物价下跌了大约 30%。

小麦、玉米、棉花等农产品的价格更是暴跌了三分之二,只剩下原来的三分之一。农民把牛奶倒进密西西比河,因为运到城里卖的钱,还不够付运费;

工厂的机器停了,仓库堆满了卖不掉的货,

工人失去了工作,街头排满了领救济的人。

到了1933年,美国GDP相比1929年萎缩了近30%,

失业率从3%飙升到25%,全国约1300万人失业

工人平均工资下降了约40%

按理说,物价下跌应该让人生活更轻松,但现实却完全相反

| 维度 | 普通通缩 (Deflation) | 大萧条 (Depression) |

|---|---|---|

| 物价表现 | 温和、阶段性的价格下行 | 累计性剧烈下跌(约 25–30%) |

| 债务影响 | 实际债务负担上升,但整体可控 | 债务通缩螺旋,大规模违约 |

| 信贷系统 | 银行体系仍运作,信贷未冻结 | 信贷冻结,银行挤兑频发 |

| 经济后果 | 消费延后,经济增长放缓 | 大规模失业,社会与经济结构性崩溃 |

针对这个现象,美国经济学家欧文·费雪提出了“债务—通货紧缩”理论

而费雪自己也是受害者,他在这场股灾中破产了…

他用亲身经历给我们总结出这套理论

所谓“债务通缩”,指的是

当一个社会的负债太多,一旦价格开始下跌,麻烦就会接踵而来。

企业卖货收入减少,还不上贷款的公司被迫裁员或倒闭,

工人收入下降,消费减少,企业的货更卖不出去。

经济就这样被拖进一个下行的漩涡:

价格下跌 → 收入减少 → 需求疲软 → 价格进一步下跌。

但债务的数字一分没少。

随着物价下跌,每一美元都变得更值钱,

意味着要花更多的劳动和时间,才能偿还同样的债。

银行收紧贷款,更多人破产,更多企业关门。

整个社会都陷入“还债模式”,

没人敢花钱,也没人敢借钱。

这就是费雪所说的“债务通缩螺旋”:

一个越想还债,就越让经济下沉的循环。

罗斯福新政:让钱重新流动

1933年,罗斯福上台。他采取了一系列关键措施,推动“钱”重新流动起来。

第一步,稳住银行。

宣布全国银行休假,暂停所有银行交易。

在休假期间,政府审查各家银行,只让那些财务健康的重新开门。

这向市场传递了明确信号:国家将出手干预,恐慌逐渐平息,银行挤兑局面得到缓和。

第二步,暂停金本位。

美国禁止普通民众和银行将手中的美元兑换黄金。并将法定金价调整为每盎司35美元,政府获得更大的货币政策空间。

第三,政府主动支出。

新政期间,政府加大公共投资:修建水坝、公路、桥梁,兴办工程项目;提供救济补贴、农业补助和公共工程就业机会。

在企业和家庭因债务束缚而难以消费与投资的状况下,唯有政府开支能带动总需求。

新政在一定程度上稳定了经济,但要使美国全面走出萧条,战争起到了决定性作用。

1939年,二战爆发;美国逐步转向军事生产:飞机、坦克、弹药等需求激增。

政府大规模举债、企业承接订单、工厂夜以继日运转。就业急剧回升。

在战争的拉动下,美国经济快速复苏,物价回升,信心回归,通缩阴影逐渐散去。

滞胀:通胀的新面孔

大萧条,是人类第一次在工业化的世界里,集体陷入通货紧缩。

它让世界明白

当钱不再流动,也会毁掉经济。

从此,世界进入了一个新的时代。

金本位退场,信用货币登场;

凯恩斯主义兴起,政府成为经济的“稳定器”。

但故事远没有结束。

1970年代,石油危机爆发,

失业率和物价同时上升

通胀换上了新的面孔:滞胀。

印钱救经济,让物价飞涨;

紧缩抑通胀,又让失业率爆表。

下一集,

《石油危机与滞胀:通胀的新面孔》,

我们一起去看看通胀的另一种形式。

我是浪浪,我们下期见。

📊 数据来源与引用

- Federal Reserve History: Stock Market Crash of 1929 —— 介绍1929年股市崩盘与信贷扩张的背景。

- NBER Working Paper No. 7125: Debt Deflation and Depression —— 研究大萧条时期美国在金本位约束下货币政策的可行性。

- Federal Reserve Bank of San Francisco: Risk of Deflation (Economic Letter 2009-03) —— 从现代视角分析流动性陷阱与通缩风险。

- FRASER: Gold Reserve Act of 1934 —— 记录罗斯福政府暂停金本位与黄金政策调整的原始档案。

- 美联储历史档案《Bank Holiday of 1933》—— 银行休假与紧急银行法案。

- 美国财政部《Gold Reserve Act 1934》—— 放弃金本位。

- 美国国会图书馆《The New Deal》—— 罗斯福新政主要政策。

- 美国劳工统计局(BLS)—— 1929–1945 年失业率数据。

- EH.Net《The American Economy During WWII》—— 战时经济扩张。

- History.com《How WWII Ended the Great Depression》—— 战争带动复苏。