提到“经济周期”或者“金融危机”,你是不是觉得那是高高在上的国家大事,跟自己没啥关系?

错。这其实是个巨大的误解。

所谓的宏观经济,真的没那么神秘。说白了,它就是由无数个“隔壁老王”,和无数个“你和我”凑出来的。

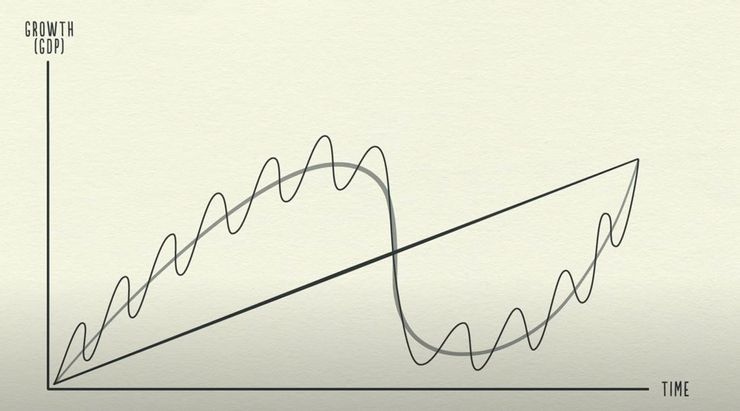

你的每一次冲动刷卡、你咬牙签下的那份房贷合同、还有企业主老王扩建厂房借的那笔钱……这些看似独立的个体行为叠加在一起,就驱动了那个忽上忽下的巨轮——债务周期。

为什么全天下的人会极有默契地从“疯狂买买买”集体转向“拼命还债”?这背后,隐藏着一套让所有人都逃不掉的规则。

今天,我们就结合海曼·明斯基 (Hyman Minsky) 的理论,来拆解这个影响我们所有人的游戏。

一、双刃剑:现代经济的燃料

要看懂经济周期,首先得承认一个特别反直觉的事实:如果没有债务,我们现在的繁荣,压根儿就不可能存在。

咱们还是说回老王。如果不借钱,光靠自己一分一分地攒利润,哪怕机器 24 小时开着,他这辈子撑死也就是个小作坊老板。

“信贷”一旦登场,游戏规则就变了。

老王胆子大,找银行借了一笔巨款,盖了新厂房。结果让他赌赢了——行情大好,订单做不完。老王不仅轻松还上了利息,身价还翻了数倍。

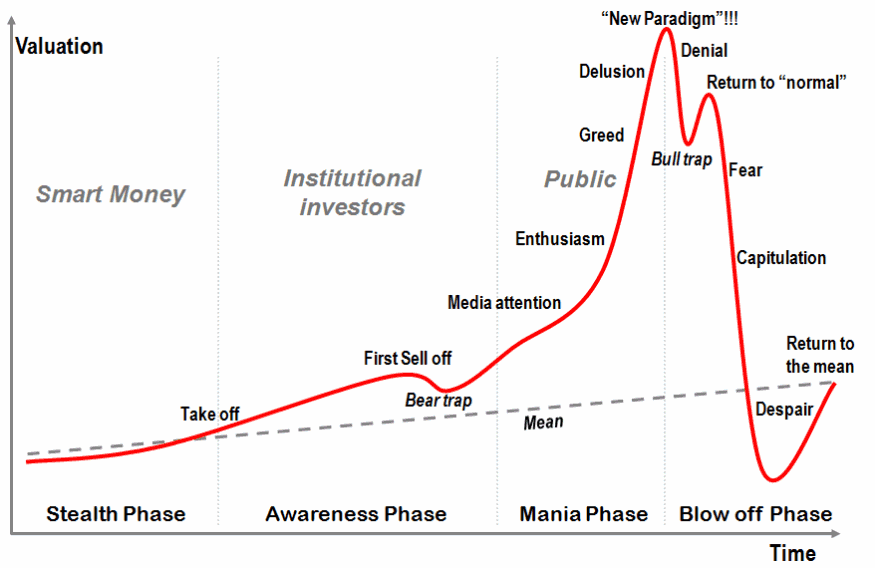

这种成功就像打了一针兴奋剂,刺激着老王,也刺激着隔壁的老李、老张。大家突然发现一个真理:“谁保守谁就穷,谁胆子大谁就富有”。

于是,工厂扩建、楼市大涨、工资上涨。这就是“信贷扩张”带来的奇迹。但这个引擎有一个致命的 BUG:它建立在一个脆弱的假设之上——假设“明天会一直像今天一样好”。

二、庞氏融资:当债务跑赢了收入

在大家都嗨的时候,老王没注意到,两个要命的变化已经悄悄发生了:

- 输掉的赛跑:老王开厂赚钱是有天花板的,但债务的增长(复利)是没有天花板的。当利润增速开始跑不赢利息增速时,危机就埋下了伏笔。

- 资产泡沫的掩护:赚的钱不够还利息了怎么办?老王没慌。因为他名下的厂房和地皮还在涨!

于是,老王做了一个看起来很聪明的决定:“既然赚的钱不够还,那我就再借一笔新钱,来还旧债的利息!”

这正是经济学家海曼·明斯基所定义的“庞氏融资” (Ponzi Finance) 阶段。整个市场的性质变了:

- 第一阶段(对冲融资):收入足以覆盖本金和利息。(健康)

- 第二阶段(投机融资):收入只够还利息,本金要靠滚雪球。(风险)

- 第三阶段(庞氏融资):收入连利息都不够还,完全依靠资产价格上涨来维持债务链条。(赌博)

此时,维系游戏运转的不再是真实的生产力,而是“资产价格必须一直涨”的幻想。

三、明斯基时刻:泡沫破裂的瞬间

这个游戏有个死穴:只要银行说一句“不借了”,游戏就得当场结束。

这个转折点,在经济学里有个让人闻风丧胆的名字:“明斯基时刻” (Minsky Moment)。

触发点可能是一次央行加息,也可能是某个大公司暴雷。总之,银行的态度会突然发生 180 度大转弯:昨天还求着你贷款,今天就逼着你还钱。

这就是金融界最残酷的真相:晴天送伞,雨天收伞。

老王一下子傻眼了。为了还债,他只能忍痛干一件事:卖!卖厂房、卖设备。但坏就坏在,大家都在卖!

这就触发了恐怖的“债务-通缩螺旋”:

- 资产越贬值,银行越害怕,越逼债;

- 老王越被逼债,越要贱卖资产,资产跌得越狠。

回头一看,几千万身家蒸发得一干二净。

四、去杠杆的残酷真相

在这场危机中,你会发现一个特别扎心的现象:资产是弹性的,但债务是刚性的。

老王的厂房可以跌到不值钱,但他欠银行的本金,可是一分钱都没少。只要没把他兜里最后一个铜板掏干净,这场噩梦就没法结束。

而且,资金这个东西,极度厌恶风险。

在信贷收缩期,资金像水一样,会从干枯的支流(中小企业、个人)回缩到深水区(国债、现金、核心资产)。

这就造成了“信贷配给”:最需要钱救命的老王,往往最先被切断资金链。伞永远只会留给那些本来就不容易被淋湿的人。

五、为什么我们无法消灭周期?

故事讲到这儿,你可能会问:“既然这个债务周期这么折腾人,能不能干脆把它彻底消灭?”

答案可能让你失望:还真不行。

这是现代经济为了“增长速度”必须支付的代价。如果我们想要高铁的速度,就得接受它有起伏波动。

更重要的是,每当危机到了最痛的时候,整个经济都会面临一个抉择:是眼睁睁看着经济熄火?还是打一针“止痛药”?

现实中,为了生存,决策者几乎永远会选择后者——注入流动性,开启新一轮的信贷循环。

📊 总结:债务周期的五个阶段

- 信贷扩张:信心爆棚,人人都敢借钱,敢加杠杆。

- 债务筑顶:利息压力越来越大,开始拆东墙补西墙(庞氏融资)。

- 明斯基时刻:新钱不好借了,资金链崩断。

- 被动去杠杆:为了还债含泪大甩卖,资产价格跳水。

- 通货再膨胀:央行注入流动性,新一轮循环再次开始。

看懂这套规律,或许无法让我们完全避开危机,但至少在下一次潮水退去之前,我们心里能有个数。

📊 数据来源与引用 (Data Sources & References)

- 金融不稳定性假说 (Financial Instability Hypothesis):参考 Levy Economics Institute (巴德学院利维经济研究所)。这是海曼·明斯基生前工作的机构,权威定义了“对冲、投机、庞氏”三种融资分类。

- 债务周期研究 (Debt Cycle Research):参考 Bridgewater Associates (桥水基金)。雷·达里奥及其团队发布的《经济机器是如何运行的》原始论文与模型数据。

- 全球信贷缺口数据 (Credit-to-GDP Gaps):参考 BIS (国际清算银行)。作为“央行的央行”,BIS 提供的信贷/GDP缺口数据是判断各国是否处于“明斯基时刻”边缘的核心指标。