摘要:利率不仅是银行里的数字,更是帝国的命脉。从威尼斯的强制公债到英格兰银行的诞生,复盘 600 年金融史,看大国如何通过“低利率举债”赢下全球争霸战。

📉 开场:被忽视的数字

我们今天常听到:哪个国家加息了,哪个国家降息了。利率,好像只是央行开会时调来调去的一个数字。

但千万别小看这个数字。

它每一次微小的变化,都可能改变一个国家的财政能力、经济方向,甚至战争的走向。今天,我们就一起回到六百年前,看看战争是如何一步一步地,把利率推向国家权力的中心。

🏛️ 一、威尼斯的创新:强制公债与“老山”基金

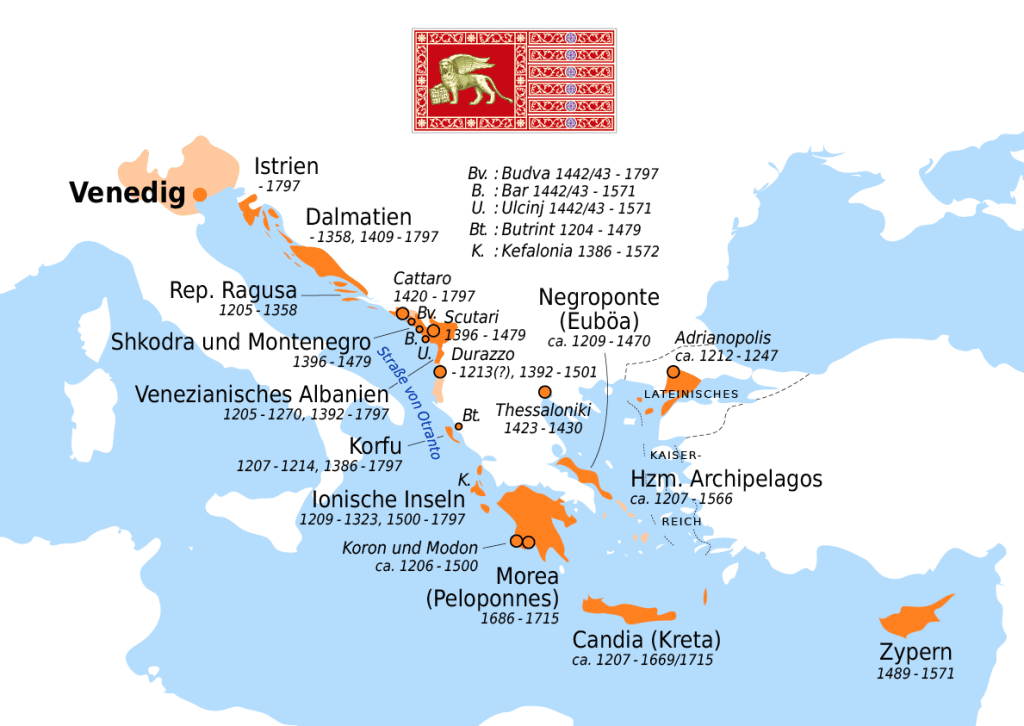

故事要从 12、13 世纪的威尼斯共和国讲起。那时的威尼斯,是地中海世界最强大的商业帝国之一,控制着东西方贸易的咽喉,财富滚滚而来。但海上贸易带来了繁荣,也让威尼斯的经济结构极度依赖战略航路。

因此,威尼斯必须不断扩建舰队、强化海军力量。从 11 世纪到 17 世纪,威尼斯几乎每一代人都在战争中度过:为了争夺地中海航路,它和热那亚前前后后打了一个多世纪;在十字军东征中承担运输任务;还要与强大的奥斯曼帝国鏖战两百多年。

长期的战争带来了巨额的开支,让这个富裕的城邦也感到吃力。传统的办法是加税,但威尼斯是个商业共和国,国家的最高权力机关由几十个贵族商人家族控制。让他们给自己加税?不太现实。

于是,“强制公债” (Prestiti) 就此诞生。

简单说,就是政府根据你的财产多少,强制要求你“借钱”给国家。作为交换,国家承诺每年按固定利率——通常是 5%——支付利息,并且用特定的税收来源(比如盐税)来保障这笔利息的支付。

这套制度有三个非常现代的特征:

- 利率固定且公开:你知道借给国家的钱,能拿到多少回报。

- 有明确税收担保:某些税收被专门划出来偿还利息。

- 债券可交易:到了 13 世纪后期,威尼斯甚至形成了活跃的二级市场,贵族们把这些债券当作嫁妆或慈善捐赠的工具。

1262 年,威尼斯政府把所有零散的债务整合成一个统一的基金,叫做 Monte Vecchio(“老山”基金)。从此,威尼斯的公共债务有了一个清晰的、可持续的框架。

这意味着,利率第一次被清晰地写进了国家财政结构。它不再只是私人之间借贷的行为,而是国家税制与偿债能力的价格。

🌷 二、荷兰的奇迹:低利率的金融霸权

时间来到 17 世纪,地点是荷兰共和国 。

在上一集中,我们讲过阿姆斯特丹银行如何通过提供稳定的清算基础,成为欧洲金融的心脏 。今天我们要补充的是,荷兰不仅有稳定的银行体系,还有近代早期最成熟的一套**“国家利率体系”** 。

和威尼斯的强制公债不同,荷兰的公债更多是自愿认购的 。政府直接面向市民发行债券,不通过银行家做中介 。关键在于,荷兰的信用太好了。

因为它有全欧洲最高效的税收体系(主要是交易税和消费税),加上议会严格监督财政支出,投资者对荷兰政府的偿债能力非常有信心 。

结果就是,荷兰能够以非常低的利率长期举债。到了 1640 年,荷兰公债的利率已经降到了 5%,甚至更低 。这不仅比同时期的其他国家低得多,而且非常稳定 。

这带来了一个关键变化:荷兰公债利率,逐渐成为衡量社会融资成本的核心参照 。

商人要借钱做生意,银行要贴现票据,大家都会看一看:如果政府债券都能拿 5%,那我为什么要冒更大风险去借给别人? 荷兰政府的公债,就像是一个锚点,把整个社会的融资成本都稳定在一个相对低的水平上

🇬🇧 三、英格兰银行:为战争而生的央行雏形

真正把利率武装成国家权力,甚至战争工具的,是荷兰的老对手——英国。

1690 年,英国海军在比奇角海战中惨败给法国。威廉三世看着战报,头疼的不只是军事失利,更是钱的问题。英国政府当时的信用非常差,没人愿意借钱给国王,或者要求的利率高得离谱。

1694 年,苏格兰商人威廉·帕特森提出了一个大胆的方案:成立一家公司,向公众募集 120 万英镑,以年息 8% 的利率借给政府。作为交换,这家公司获得皇家特许,可以发行银行券。

这家公司,就是英格兰银行 (Bank of England)。

募资速度惊人——12 天内,120 万英镑认购完毕。为什么大家愿意借钱?因为这次不一样了。议会通过法律,明确规定这笔债务的利息由特定关税担保,且债权人在议会里有发言权,国王不能再赖账。

这就是历史学家常说的**“财政革命”**的核心:国家、公债、银行,被制度性地绑定在一起了。

从此以后,利率 = 战争动员能力的体温计。

在整个 18 世纪,英国跟法国打了一仗又一仗。每一次,英国都能以相对较低的利率筹集到巨额资金。而法国虽然经济体量更大,但因为税收体系混乱、信用差,借钱成本远高于英国。到了拿破仑战争结束时,英国国债总额已是 GDP 的两倍多,但它没有破产,反而成了全球霸主。

🔺 四、帝国的财政三角

到了 18、19 世纪,近代强国建立起了一套**“财政三角”**闭环 :

- 稳定、可提升的税收:如荷兰的交易税、英国的关税,为债务提供担保 。

- 可滚动的国债:政府不需要一次性还本,只要按时付息,债务规模可以像滚雪球一样扩大 。

- 负责管理的金融中介:如英格兰银行,负责发债、交易和提供流动性 。

这三边形成了一个闭环:国家借债 → 银行融资 → 税收担保 → 利率降低 → 国家更容易再次举债 。

这就是近代强国反复打仗却不轻易破产的底层逻辑 [cite: 868]。谁能更稳定、更便宜地借到钱,谁就更有机会赢下帝国的游戏 [cite: 899]。

⚖️ 五、利率走向权力核心

19 世纪金本位时代,利率开始扮演新的角色:不仅是融资成本,还是管理资本流动的工具。

英格兰银行发现,当国内利率太低导致黄金流出时,只要提高利率,黄金就会回流。于是,央行行长们开始频繁调整贴现率 (Bank Rate) 来应对危机。

至此,利率一步步从分散的市场价格,变成了被国家制度框住、且可以被主动操作的关键变量。回到开头的问题:谁能控制利率,谁就能掌握国家的命脉吗?在近代欧洲,这句话是成立的。但到了今天,当利率正式被交到现代中央银行手里之后,这个看似简单的数字,又将如何调控复杂的现代经济?

我们下一集见。

📊 数据来源与引用

- 威尼斯公债 (Prestiti):参考 国际清算银行 (BIS) 历史档案, 详细记录了威尼斯作为“主权债务市场诞生地”的历史,以及“Prestiti”作为一种强制性付息公债的运作模式。

- 荷兰金融革命:参考 剑桥大学经济史研究 (Cambridge Core), 数据佐证了 17 世纪荷兰公债利率长期维持在 4%-5% 的低位,使其成为当时欧洲的“资金洼地”。

- 英格兰银行建立:参考 英格兰银行官方博物馆 (Bank of England Museum), 权威记载了 1694 年为重建海军而募集 120 万英镑的历史,以及 8% 初始利率的原始条款。